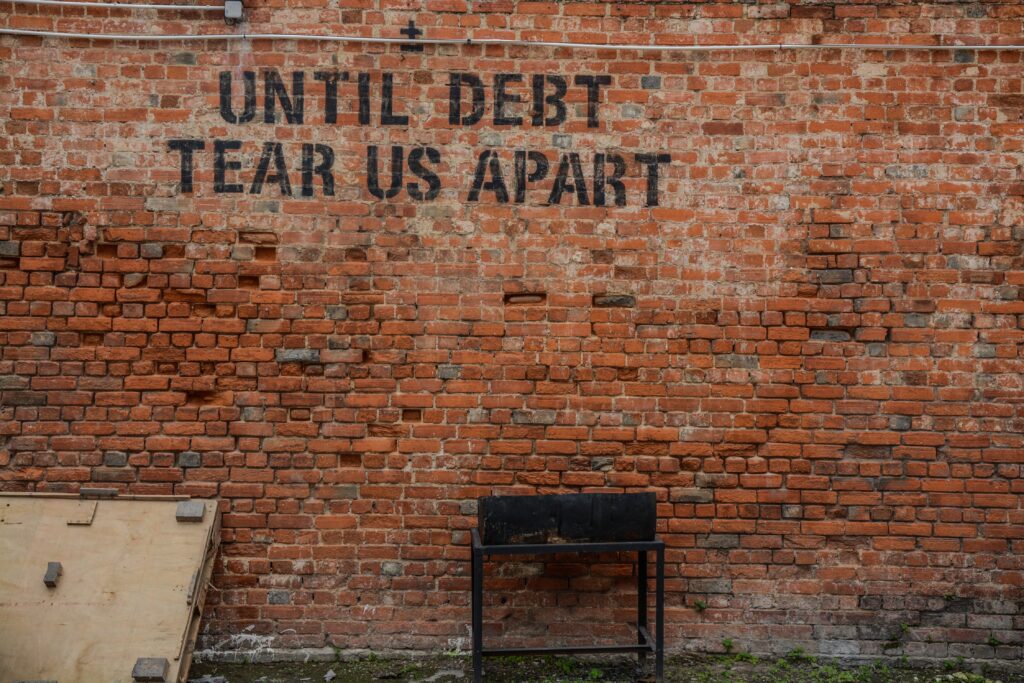

Vorige week publiceerde Het Financieele Dagblad een artikel over de toename van het kopen op afbetaling. Hierdoor wordt het voor mensen en vooral jongeren, heel eenvoudig om vanalles en nog wat te bestellen. Ze moeten het tenslotte toch pas later betalen. Maar is dat geld er later dan wel? Doordat ze op grote schaal zo inkopen doen, ontstaan er betalingsachterstanden. En dat is natuurlijk best zorgelijk.

Jildou Beiboer en Julia Cornelissen schreven in het artikel: ‘Koop-nu-betaal-later is in opmars. Toezichthouders en experts maken zich zorgen: vooral jongeren komen door deze betaalvorm in de problemen. “Het is uit gemakzucht heel fijn. Maar eigenlijk is het te makkelijk geworden om spullen te kopen.”

Koop-nu-betaal-later wordt de laatste jaren steeds populairder. Tussen 2020 en 2021 nam het aantal transacties bij de vijf grootste aanbieders van deze betaalmethode met 35% toe, blijkt uit cijfers die de Autoriteit Financiële Markten (AFM) aan het FD verstrekte. Bedrijven als Klarna, Riverty (voorheen Afterpay) en Affirm stellen consumenten in staat betalingen te spreiden, veelal over dertig dagen, of uit te stellen zonder rente of kosten. Tenzij ze niet op tijd afbetalen, want dan volgen aanmaningskosten en daarna incassobureaus.’

Inzicht en overzicht

Serge Hagenaar, directeur van Debitan heeft er een duidelijke mening over. ‘Ik vind dit een kwalijke ontwikkeling. Kopen op rekening is al uitstel van betaling en dat je dan ook nog in termijnen kunt afbetalen maakt dat mensen de waarde van geld niet meer kennen. Als jij 5 dingen op afbetaling hebt, dan kost je dat misschien €100,-per maand, maar ongemerkt houd je dus veel minder over. Inzicht en overzicht zijn hier heel belangrijk. Zo voorkom je betalingsachterstanden en uiteindelijk aanmanings- en incassokosten.’

Grip op je persoonlijke cashflow

Veel mensen weten helemaal niet meer wat ze maandelijks precies uitgeven. Een betaalregeling hier, een lening daar en talloze abonnementen; alles wordt zomaar afgeschreven. Tegenwoordig zijn er verschillende apps die je helpen grip te krijgen op je eigen cashflow. Dyme is daar een voorbeeld van. In één overzicht zie je al je rekeningen, abonnementen en andere geldslurpers. En je krijgt ook nog tips wanneer je vaste lasten lager kunnen. Zo bespaar je jezelf hoge kosten en ander sluipverbruik en blijf je gewoon in control.